Verbeteren van het check imaging proces met Lean Six Sigma

Een kans voor verhoging van klanttevredenheid in de bancaire sector

Het elektronisch verplaatsen van informatie biedt geweldige kansen voor kostenefficiëntie en verbeterde niveaus en

klanttevredenheid voor de bank sector. Maar papierloze processen dragen tevens verhoogde risico’s van falen. Een enkele procesafbreuk kan in problemen resulteren voor honderdduizenden klanten. Eén zo’n proces is Check Imaging (hanteren van ingescande en dus digitale cheques) potentieel een enorme kans voor gereduceerde kosten en meer tevreden klanten, maar als het slecht uitgevoerd wordt een enorme juridische verplichting. Dit is het bancair issue van wereldwijde proporties. Alex Brown van Deutsche Bank voorziet dat een kwart van de werelds grootste banken Check Imaging zullen implementeren binnen de komende twee jaar.

Case study: Lean Six Sigma bij het Imaging proces

In deze case study werd

Lean Six Sigma gehanteerd als de methode van het destilleren van de voordelen van het Imaging proces, terwijl potentiële hoofdbrekens die in slechte processen kunnen voorkomen worden ontkracht.Veel mensen hebben van Six Sigma gehoord en weten dat het gaat om het reduceren van fouten, het verbeteren van kwaliteit en het elimineren van variatie.

Lean is een discipline dat focust op het verbeteren van proces snelheid en het elimineren van verspilling. Lean Six Sigma is de synergetische samensmelting tussen de twee, waar kwaliteit de snelheid verbetert, en snelheid de kwaliteit verbetert. Door het integreren van Lean Speed en Six Sigma Quality, neemt de mate van kwaliteitsverbetering, kostenreductie en snelheidverbetering veel sneller toe, en gaat het veel verder dan beide disciplines los van elkaar zouden kunnen bereiken.

Risico reduceren met papierloze transacties

De vereiste graad van verbetering in deze case study was dringend. Er stond veel op het spel voor de cliënt. Ongetwijfeld is de business case voor Imaging Checks sterk. Het leveren aan klanten van elektronische plaatjes van gecancelde cheques in plaats van het retourneren van de oorspronkelijke cheques, verbetert significant kosten door uitgaven op personeel, transportkosten en verzendkosten te reduceren. Hierbij relateert de case voor Imaging aan verbeterde

klanttevredenheid, transactiesnelheid en fraude preventie. Algemeen gezegd is het tegenwoordig een grotere business case dan een paar jaar geleden. Fraude is toegenomen en dit kost de industrie tegenwoordig tussen de €8 miljard en €11 Miljard per jaar volgens Carreker Corp. Daarnaast beslaan de kosten van elektronische opslag nu nog slechts 5-10% van het kostenniveau van vier jaar geleden volgens het Bank Administration Institute (BAI). Maar slechte uitvoering van Check Imaging heeft een enorme schaduwkant. Het kan een bank op drie algemene gebieden beïnvloeden: klantenbinding, kosten en juridische consequenties.

- Ontevreden klanten door Image mismatching. Incorrect matchen van cheques leidt tot verlies van klanten. De nieuwe dienstverlening faalde in relatie tot de klantverwachtingen en zorgde voor twijfels inzake de beveiliging van precaire klantgegevens.

- Hogere kosten. De value proposition voor Imaging ligt geworteld in zijn impact op efficiency en kosten. In deze case vereiste de hoge mate van mismatching inspanningen van een full-time team om issues recht te zetten en leidde daardoor niet direct tot lagere kosten.

- Potentiële rechtzaken. De Privacy Act en de Patriot Act hebben de behoefte doen toenemen aan accuraat opgeslagen en behoorlijk gecommuniceerde informatie. Het overtreden van de Privacy Act (ofschoon foutief) laat financiële instituties achter met rechtzaken met die individuen wiens informatie is verdwaald.

Identificeren van aangrijpingspunten voor verbetering

In het begin was de financiële instelling niet gefocust op mismatchting, maar op nogal eenvoudige defecten binnen het Imaging proces. Ze wisten dat ze een probleem hadden, maar wisten niet zeker waar. Er waren drie grote aandachtsgebieden die kwaliteit bepalen in het imaging proces.

- Images zijn beschikbaar

- Ontvangen images zijn correct (alternatief: mismatched images)

- Images zijn leesbaar

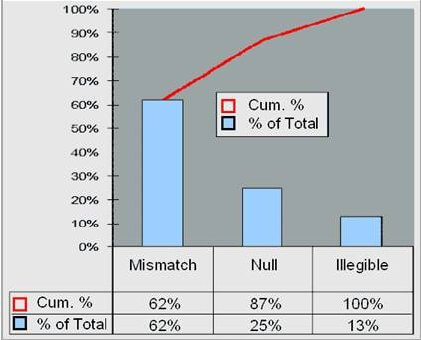

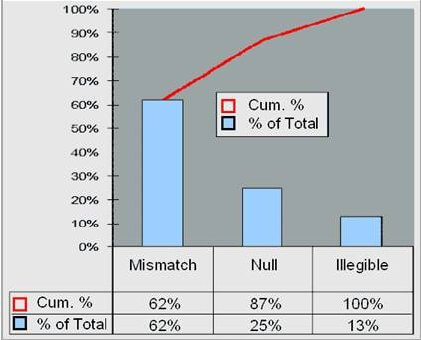

Een Pareto analyse werd gehanteerd om grafisch de bijdrage van elk type defect aan het totaal uit te beelden. De output: 62% van de defects vielen onder de mismatch categorie.

Figuur 1: Pareto Analyse van Image Defects

Figuur 1: Pareto Analyse van Image Defects

Zoals in bovenstaand figuur geïllustreerd, lag de grootste kans in het oplossen van de issue van mismatches. Welk soort kansen bestaan er in bankieren tegenwoordig? Het hebben van een Six Sigma niveau van Image integriteit houdt in dat 99,9997% naar behoren is geïndexeerd. Tegenwoordig bevinden banken zich tussen de 3 en 4 sigma. In andere woorden, voor elk miljoen items dat een bank per dag verwerkt, zijn 6210 tot 66800 defecte images, en zijn zo’n 41416 images mismatched.

Van Root Cause tot oplossing

Het punt in deze case study was het identificeren van wat er achter de mismatching fouten lag. Het team documenteerde twee root causes. De eerste root cause was Netwerk defecten. De tweede afwisseling werd gecreëerd toen er een grote hardware storing was op het tijdstip van ontvangen en de sorteer operator niet de juiste herstelprocedures hanteerde. De eerste actie was het implementeren van een

CTC – Critical To customer bescherming, wat verzekerd dat onjuistheden zich niet op de stoep bij de klant opstapelen. Het team concludeerde dat door het implementeren van een Tracking Number Checkpoint, mismatches er tijdens ontvangst worden uitgepikt. In andere woorden, voor ze de klant kunnen bereiken. Mismatches kunnen dan snel worden gerectificeerd. De tweede actie was het implementeren van verbeterde training en motivatie van sorteer operators voor behoorlijke herstelprocedures tijdens een storing.

Het team heeft tevens een

Value Stream Map gebouwd van het proces, inclusief kritieke performance data zoals wachttijden, set-up tijden, herstelwerk en verwerktijden. Het creëren van de VSM toonde verspilde tijd en inspanning welke normaal niet duidelijk zichtbaar zijn, zelfs niet voor mensen die in het proces zijn ingevoerd. Elke stap was gecategoriseerd in waardetoevoegend en niet-waardetoevoegend en het team kon significante verspilling identificeren en elimineren en in hoge mate doorlooptijden reduceren door non-value-adding stappen in het proces weg te halen. Het einde van het verhaal is dat het team in staat was doorlooptijden voor 50% te reduceren, productiviteit te verhogen en $500.000 aan kosten uit de keten te halen.

Meer weten wat Lean Six Sigma voor uw financiële instelling kan betekenen, neem contact op met UPD 020 – 345 30 15

Figuur 1: Pareto Analyse van Image Defects

Zoals in bovenstaand figuur geïllustreerd, lag de grootste kans in het oplossen van de issue van mismatches. Welk soort kansen bestaan er in bankieren tegenwoordig? Het hebben van een Six Sigma niveau van Image integriteit houdt in dat 99,9997% naar behoren is geïndexeerd. Tegenwoordig bevinden banken zich tussen de 3 en 4 sigma. In andere woorden, voor elk miljoen items dat een bank per dag verwerkt, zijn 6210 tot 66800 defecte images, en zijn zo’n 41416 images mismatched.

Figuur 1: Pareto Analyse van Image Defects

Zoals in bovenstaand figuur geïllustreerd, lag de grootste kans in het oplossen van de issue van mismatches. Welk soort kansen bestaan er in bankieren tegenwoordig? Het hebben van een Six Sigma niveau van Image integriteit houdt in dat 99,9997% naar behoren is geïndexeerd. Tegenwoordig bevinden banken zich tussen de 3 en 4 sigma. In andere woorden, voor elk miljoen items dat een bank per dag verwerkt, zijn 6210 tot 66800 defecte images, en zijn zo’n 41416 images mismatched.